芜湖三七互娱网络科技集团股份有限公司

关于对深圳证券交易所 2018 年年报问询函回复的公告

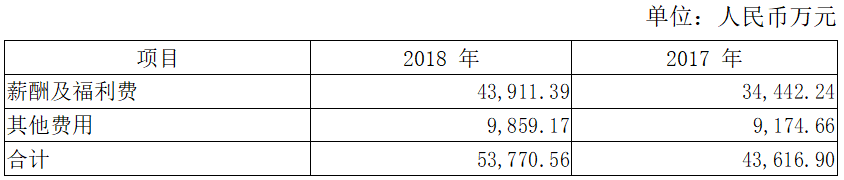

问题一、年报显示,2018 年你公司实现营业收入 76.33 亿元,同比上升23.33%;归属于上市公司股东的净利润(以下简称“净利润”)为 10.09 亿元,同比下降 37.77%;扣非后净利润为 4.75 亿元,同比下降 54.7%;经营活动产生的现金流量净额为 19.54 亿元,同比上升 6.69%。请结合行业政策、公司业务模式、产品类别、收入和成本构成、费用等因素说明 2018 年度收入上升的情况下净利润和扣非后净利润下降的原因及经营性现金流与收入变动幅度存在差异的原因。

回复:

公司 2018 年度的营业收入、净利润、扣非后净利润、经营活动产生的现金流量净额如下:

(1)营业收入同比增长的原因

2018 年度,公司实现营业收入 76.33 亿元,同比增长 23.33%。公司 2018 年度营业收入的增长主要得益于公司手机游戏发行与研发业务的增长。

2018 年度,公司在国内手机游戏发行业务市场继续维持优势地位,公司国内手机游戏业务的市场占有率进一步提升至 6.48%,公司运营的月流水过亿产品超过 5 款,最高月流水超过 9.3 亿,新增注册用户合计超过 1.1 亿,最高月活跃用户超过 2,000 万。

(2)净利润、扣非净利润同比下降的原因

2018 年度,公司实现归属于上市公司股东的净利润 10.09 亿以及归属于上市公司股东的扣除非经常性损益的净利润 4.75 亿,同比分别下降 37.77%及下降54.70%,均低于营业收入增长的幅度。

主要原因有以下几方面的影响:

1)并购重组事项的影响

2018 年度公司确认因并购重组形成的业绩补偿收益净额 4.46 亿元,包括确认因上海墨鹍数码科技有限公司(以下简称“上海墨鹍”)2018 年未达承诺业绩应向原股东收回的业绩补偿收入(详情见对本问询函第 6 个问题的答复)。

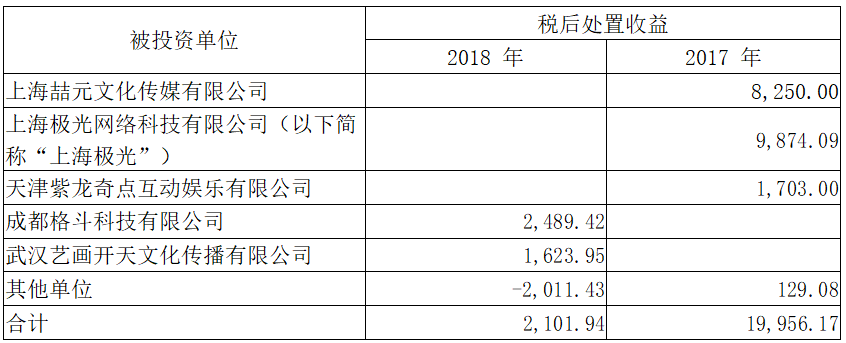

2)偶发性的股权投资处置税后损益的影响

公司在 2018 年度处置了部分股权投资,取得了 0.21 亿元的税后处置收益,对比 2017 年减少约 1.79 亿,详情如下:

3)商誉减值的影响

2018 年度公司对合并形成的商誉进行了减值测试,确认了 9.60 亿元的商誉减值准备

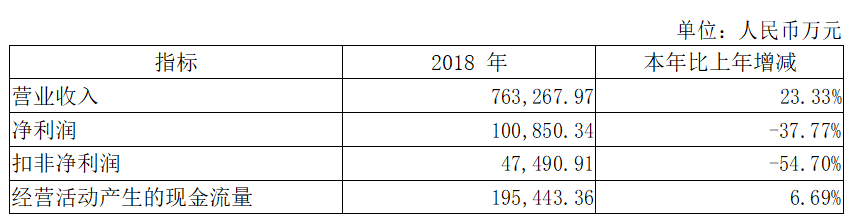

4)剔除上述偶发性损益后归属于上市公司股东的经营性损益

剔除上述偶发性损益后归属于上市公司股东的经营性损益为 15.01 亿元,剔除商誉减值后的扣非净利润为 14.35 亿元,分别较 2017 年度同比增长 6.56%以及 6.46%,与营业收入的增长方向一致。

二者的增长幅度均低于营业收入同比增长幅度,主要是由于销售费用中的互联网流量成本增长较快导致的。

从公司的业务模式来看,一般在新游戏上线,尤其是优质产品上线时,会在上线初期(通常是上线后 3~6 个月内)发生较大额的互联网流量成本,此时互联网流量成本占营业收入的比例较高。

随着游戏进入稳定期,互联网流量成本占营业收入的比例逐步下降,游戏产品的整体利润率会有所回升。

2018 年,公司的主要产品《鬼语迷城》、《大天使之剑 H5》、《仙灵觉醒》、《屠龙破晓》等高质量精品游戏处于主要推广期,互联网流量需求较高,而上年同期主要收入来源《永恒纪元》等游戏已进入稳定期,互联网流量需求相对较低,因此对比之下销售费用增长幅度较大,达到 75.41%。

综上,公司 2018 年度的经营性利润增幅低于营业收入增幅,与公司业务的实际情况相符,属于正常现象。

(3)经营性现金流与收入变动幅度存在差异的原因

经营性现金流除了与收入变动有关以外,还受付现成本费用的影响。

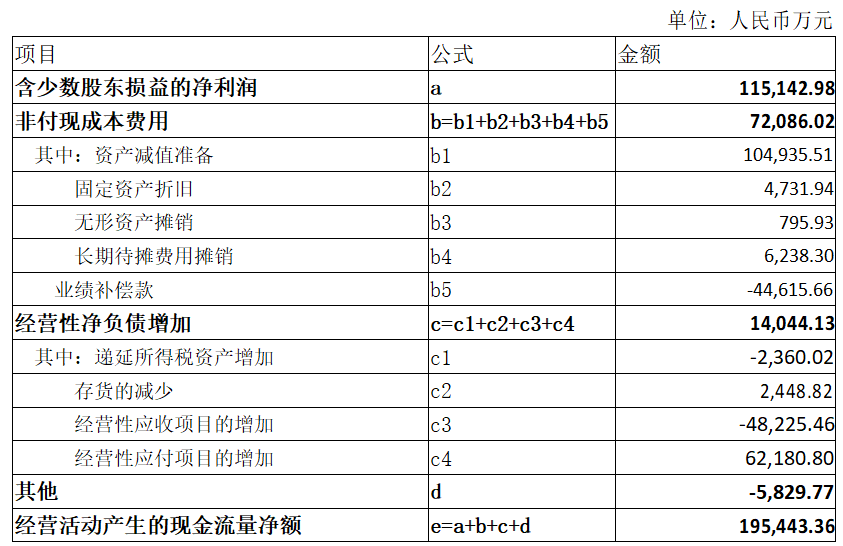

2018 年,公司含少数股东损益的净利润 11.51 亿,经营活动产生的现金流量净额为 19.54 亿,经营活动产生的现金流量高于含少数股东损益的净利润 8.03亿,主要是由于非付现成本费用7.21 亿,以及经营性净负债增加1.40 亿导致的, 详见下表:

综上,2018 年度收入上升的情况下净利润以及扣非净利润下降的原因是由于因并购重组形成的商誉减值增加、偶发性的股权处置税后收益减少以及 2018 年度公司的多款精品游戏均处于主要推广期导致互联网流量成本增加;而经营性现金流除了与收入变动有关以外,还受付现成本费用的影响;

经营性现金流高于含少数股东损益的净利润则主要是由于存在非付现成本费用以及经营性净负债增加导致。

问题二、年报显示,本报告期你公司网页游戏毛利率为 71.9%,较上年同期上升 5.04 个百分点;手机游戏毛利率为 80.95%,较上年同期上升 4.46 个百分点。分地区中海外毛利率为 73.48%,较上年下降 4.49 个百分点。

(1)请结合行业环境、销售模式、产品销售情况及成本价格走势等因素分 析说明本报告期网页游戏和手机游戏业务毛利率均上升的原因,并对比同行业 量化分析你公司上述产品毛利率是否处于合理水平、与同行业是否存在显著差 异,如存在,请说明原因。

(2)请结合海外收入成本具体构成、地区分布、海外业务运营模式详细说 明海外业务毛利率较上年下降的原因。并请年审会计师就年度审计过程中对公 司海外收入确认的审计方法和范围,具体的核查手段,确保相关收入真实性的依据等事项发表意见。

回复:

(1)公司 2018 年度分产品毛利率情况分析

1)公司网页游戏、手机游戏业务毛利率情况如下:

1.1)网页游戏毛利率变动原因

公司 2018 年网页游戏的毛利率为 71.90%,同比上升 5.04%。公司网页游戏毛利率的上升主要是游戏分成比例(游戏分成占营业收入的比重)下降导致的, 网页游戏分成比例从 2017 年的 31.23%下降到 2018 年的 26.79%。

一方面,公司网页游戏的自研游戏收入占比有所增长,从 2017 年的 45.07% 增长至 2018 年的 50.02%。

报告期内,公司网页游戏业务取得营业收入 16.46 亿元,同比有所下降,主要是受用户向移动端转移,网页游戏产品数量减少两方面因素的影响。随着市场上供给的优质页游产品的减少,公司通过精细化运营主要精品游戏,提高用户粘性,稳定产品的生命周期,《传奇霸业》和《大天使之剑》等周期较长的自研游戏的收入在营业收入中的占比持续增长。

另一方面,公司与供应商之间的议价能力有所提升,部分代理游戏的分成成本有所下降,导致 2018 年网页游戏业务整体游戏分成比例有所下降。

1.2)手机游戏毛利率变动原因

公司 2018 年手机游戏的毛利率为 80.95%,同比上升 4.46%。公司手机游戏毛利率的上升主要是游戏分成比例下降导致的,手机游戏分成比例从 2017 年的21.50%下降到 2018 年的 17.27%。

报告期内,公司在手机游戏研发及发行业务保持持续增长,手机游戏业务继续在国内和海外多地市场保持领先地位。

基于公司强大的流量经营能力,公司与主要供应商均形成了良好的合作关系,一方面,公司以较优的合作条件接入 2018 年度的主要游戏,另一方面,部分成本的结算方式调整为更有利于公司的方式, 导致 2018 年手机游戏业务整体游戏分成比例有所下降。

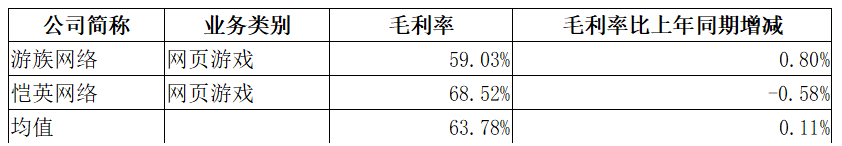

2)同行业毛利率比较

2.1)网页游戏毛利率的同行业比较

公司 2018 年网页游戏的毛利率为 71.90%,同比上升 5.04%。从下表数据可知,同行业上市公司的网页游戏业务的毛利率水平在 59.03%至 68.52%之间,公司 2018 年网页游戏业务的毛利率处于行业同类业务毛利率上游的水平,跟公司在该细分市场地位一致,与同行业不存在显著差异,属于合理水平。

注:以上同行业数据来源于其公布的 2018 年年度报告。毛利率均值为上述公司 2018 年度网页游戏业务毛利率的直接平均值。

2.2)手机游戏毛利率的同行业比较

公司 2018 年手机游戏的毛利率为 80.95%,同比增长 4.46%。从下表数据可知,同行业上市公司的手机游戏业务的毛利率水平在 55.64%至 87.18%之间,公司 2018 年手机游戏业务的毛利率处于行业同类业务毛利率中等偏上的水平,与同行业不存在显著差异,属于合理水平。

注:以上同行业数据来源于其公布的 2018 年年度报告。毛利率均值为上述公司 2018 年度手机游戏业务毛利率的直接平均值。

综上,公司网页游戏和手机游戏业务毛利率均处于同行业偏上水平,与公司在行业所处的市场地位一致,与同行业不存在重大差异,属于合理水平。

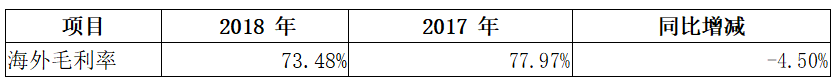

(1)公司 2018 年度海外业务毛利率情况分析

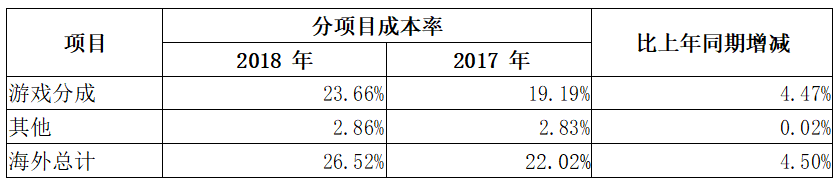

1)公司海外业务毛利率情况如下:

2)海外业务成本的构成如下:

3)海外毛利率变动原因

公司 2018 年海外业务的毛利率为 73.48%,同比下降 4.50%。公司海外业务毛利率的下降主要是游戏分成比例(游戏分成占营业收入的比重)上升导致的, 海外业务分成比例从 2017 年的 19.19%上升到 2018 年的 23.66%。

报告期内,公司持续推进全球化战略布局,在中国港澳台、东南亚等优势区域保持竞争力的同时在日本、韩国等新开拓的业务区域取得了突破。随着公司进一步开拓海外市场,公司不断引入适合新业务地区文化背景的优质游戏产品,导致游戏分成比例有所增长。

4)会计师意见

会计师对业绩真实性执行了 IT 数据分析、暂估与结算差异分析、合同执行检查、回款检查、函证及替代测试、期后截止测试等程序,所执行的核查手段、核查范围充分,能有效保障对业绩真实发表核查结论。

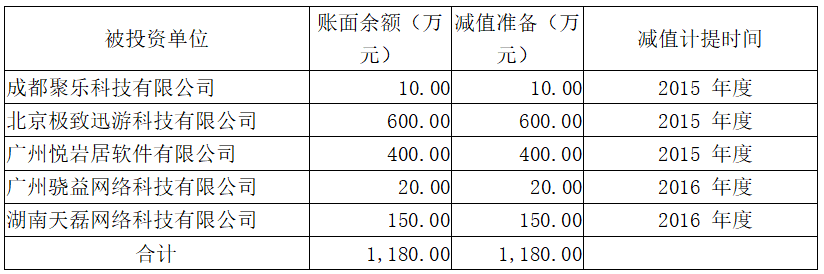

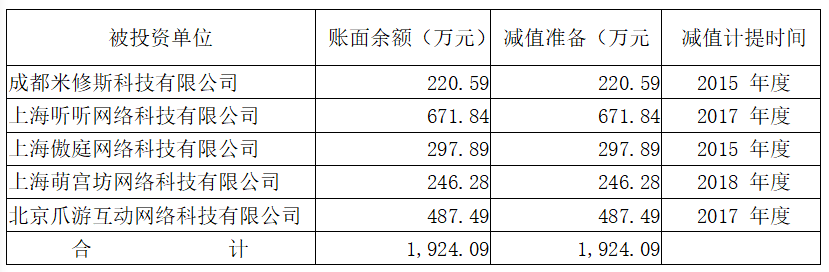

问题三、年报显示,可供出售金融资产期末账面余额 11.31 亿元,减值准备 1180 万元,期末账面价值 11.19 亿元;长期股权投资期末账面余额 5.56 亿元,减值准备 1,924.09 万元。请详细说明可供出售金融资产和长期股权投资减值测试依据、测算过程,减值准备计提是否充分、合理,请年审会计师发表专 业意见。

回复:

(1)投资减值计提情况

①截至 2018 年 12 月 31 日,可供出售金融资产计提减值的情况如下:

可供出售金融资产期末账面余额 11.31 亿元,其中包括已经按公允价值计量

的中南红股票期末公允价值 398.62 万元,因中南红股票持续下跌超过 12 个月,

故将原计入综合收益的损失一次性计入当期损益 5,273.21 万元,见年度审计报告中附注五资产减值损失披露。

②截至 2018 年 12 月 31 日,长期股权投资计提减值的情况如下:

(2)会计师意见

针对可供出售金融资产及长期股权投资的减值,会计师实施了以下审计程序:

①获取被投资单位最近一年财务报表,分析收入、利润、资产及负债,并与上年比较,是否存在资产质量恶化、盈利能力下滑。

②获取公司管理层对被投资单位减值判断的依据,分析判断依据合理性。

③通过天眼查、百度等公开信息查询被投资单位股权结构、重大经营异常、工商异常等信息,判断是否存在减值迹象。

④通过天眼查及公司提供资料,取得被投资单位最近一年发生的增资协议或股权转让协议,结合协议主要条款包括对赌条款,分析增资或股权转让价格是否可作为被投资单位最新估值。

⑤对存在减值迹象的,结合公司提供的数据及查询资料,判断可收回金额。

经过上述审计程序,我们认为公司对可供出售金融资产及长期股权投资减值准备的会计处理符合会计准则的规定,减值准备确认依据是充分和合理的。

问题四、关于期间费用。

(1)年报显示,期末销售费用 33.47 亿元,较上年同期增长 75.41%。请详细说明销售费用增长的原因及合理性,并对比同行业情况说明你公司销售费用 是否处于合理水平。

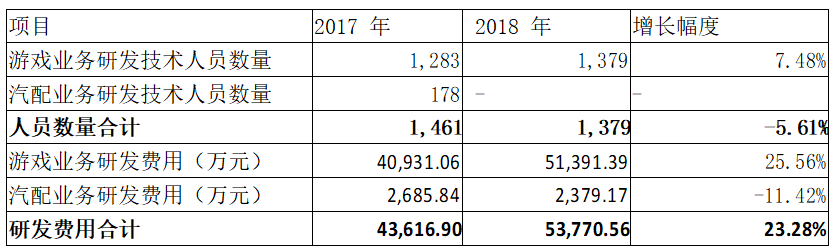

(2)年报显示,你公司 2018 年研发人员总体数量下降,研发费用金额为

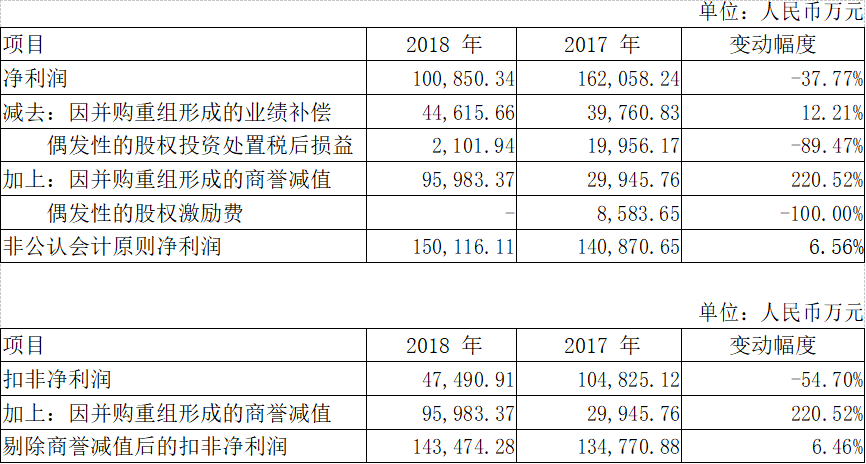

5.38亿元,较上年同期上升 23.28%,结合研发费用具体内容说明研发人员下降的情况下研发费用上升的原因及合理性。

回复:

(1)销售费用增长的原因及合理性

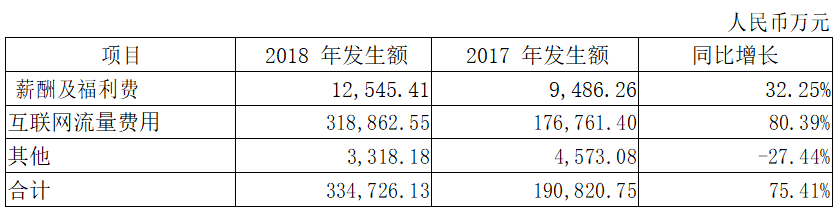

1)2018 年销售费用的构成

2)2018 年销售费用增长较快的原因

从公司的业务模式来看,一般在新游戏上线,尤其是优质产品上线时,会在上线初期(通常是上线后 3~6 个月内)发生较大额的互联网流量成本,此时互联网流量成本占营业收入的比例较高。随着游戏进入稳定期,互联网流量成本占营业收入的比例逐步下降,游戏产品的整体利润率会有所回升。

2018 年,公司的主要产品《鬼语迷城》、《大天使之剑 H5》、《仙灵觉醒》、《屠龙破晓》等高质量精品游戏处于主要推广期,互联网流量需求较高,而上年同期主要收入来源《永恒纪元》等游戏已进入稳定期,互联网流量需求相对较低,因此对比之下销售费用增长幅度较大,达到 75.41%。

3)同行业对比

3.1)销售费用同比增长情况对比

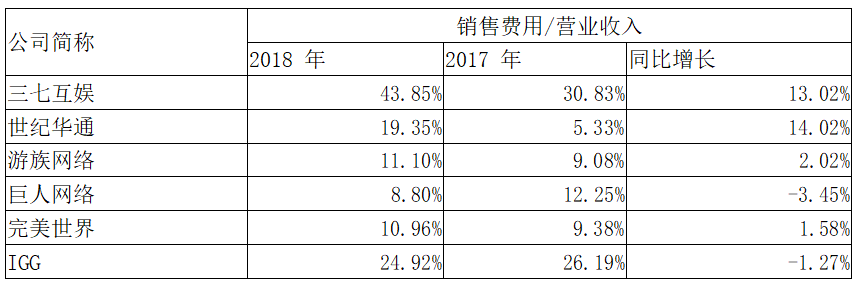

3.2)销售费用占营收比例对比

从行业对比情况来看,无论是在销售费用规模同比增长的幅度,还是在销售费用占营业收入的比例方面,公司的增长均高于同行的水平。

公司是研运一体的业务模式,而像 IGG、巨人网络、完美世界等同行公司则主要是研发为主,公司的发行运营职能导致销售费用高于研发为主的同行公司。公司流量经营的业务模式导致销售费用较高,符合公司实际业务发展情况,是合理的。

(1)研发人员下降的情况下研发费用上升的原因及合理性分析

2.1)研发人员及研发费用构成

2.2)研发人员下降的原因

2018 年末,研发技术人员合计 1,379 人,对比 2017 年末的 1,461 人有所减少,主要是由于公司在 11 月底剥离了汽车配件业务,汽车配件业务的研发技术人员有所减少所致。2018 年末,游戏业务的研发技术人员数量同比增长7.48%。

2.3)研发费用增长的原因

研发费用的增长主要是研发技术人员的薪酬福利增长导致的。稳定、高素质的研发技术人才是公司保持核心竞争优势的重要保障。公司通过高额薪酬福利等方式激励优秀的研发技术人员,以保持研发技术团队的积极稳定。2018 年,研发技术人员薪酬福利增长的主要原因,一方面是公司的研发技术人员在数量上对比 2017 年是有所增长的,另一方面是公司向表现优秀的研发技术团队发放了较高的项目奖金。